Inleiding

Wie als zelfstandige bedrijfsleider pensioen opbouwt via een Individuele Pensioentoezegging (IPT), krijgt vroeg of laat te maken met de 80%-regel.

Die regel bepaalt hoeveel je vennootschap maximaal mag storten in jouw IPT met behoud van fiscale aftrekbaarheid.

De bedoeling van de fiscus is duidelijk: je mag niet méér pensioen opbouwen dan wat redelijk is ten opzichte van je loon.

Bij FinCoach helpen we je om die grens correct te berekenen, zodat je optimaal spaart zonder fiscale verrassingen.

Wat is de 80%-regel?

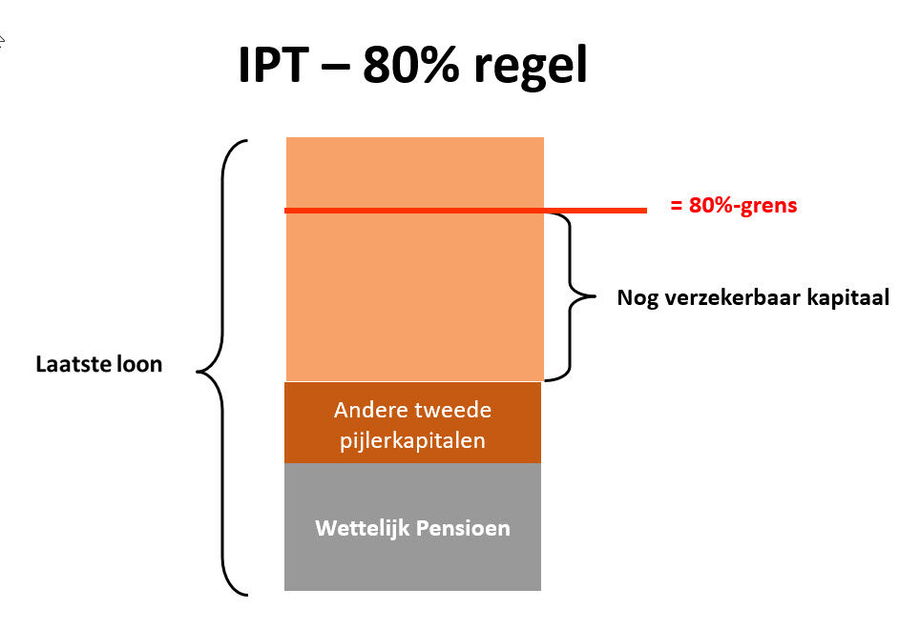

De 80%-regel beperkt het totaal van je wettelijk en aanvullend pensioen tot 80% van je laatste normale brutojaarloon.

Het gaat dus niet over een belasting, maar over een fiscale grens:

De som van je wettelijk pensioen en je aanvullend pensioen (via IPT, groepsverzekering, VAPZ, …) mag op pensioenleeftijd niet hoger zijn dan 80% van je laatste loon.

Als de som hoger uitkomt, wordt het gedeelte boven de grens niet aftrekbaar voor je vennootschap.

Waarom bestaat deze regel?

De 80%-regel voorkomt dat zelfstandigen hun volledige winst fiscaal voordelig in pensioen omzetten.

Ze waarborgt dat:

de pensioenopbouw in verhouding staat tot het loon;

de aftrekbaarheid van premies niet misbruikt wordt;

en de belastinguitgestelde opbouw binnen redelijke grenzen blijft.

Kortom: de regel houdt het evenwicht tussen nu belast loon en later belast pensioen.

Hoe wordt de 80%-regel berekend?

De berekening vertrekt van drie pijlers:

Je referentieloon

Je opgebouwde en toekomstige pensioenrechten

De resterende duur tot je pensioenleeftijd

Stap 1 – Bepaal het referentieloon

Het referentieloon is je laatste normale brutojaarloon vóór je pensioen — vóór aftrek van sociale bijdragen en bedrijfsvoorheffing.

Omdat dat toekomstige loon op het moment van storting meestal nog niet gekend is, werkt men in de praktijk met het brutojaarloon van het jaar waarin de premie wordt betaald.

In de referentiebezoldiging worden opgenomen:

je vaste maandelijkse bezoldiging,

bonussen of tantièmes die regelmatig worden toegekend,

eindejaarspremies en vakantiegeld,

én voordelen van alle aard (VAA) met een regelmatig en minstens maandelijks karakter, zoals:

het privégebruik van een bedrijfswagen,

een woning of appartement dat door de vennootschap ter beschikking wordt gesteld,

andere structurele voordelen met loonkarakter.

Niet in aanmerking komen:

onkostenvergoedingen,

kilometervergoedingen voor beroepsverplaatsingen met een eigen wagen.

💡 Het “regelmatig karakter” is cruciaal: enkel voordelen die maandelijks of structureel worden toegekend, verhogen het referentieloon voor de 80%-berekening.

Stap 2 – Bepaal de 80%-grens

De berekening gebeurt volgens deze formule:

(Wettelijk pensioen + aanvullend pensioen) ≤ 80% × laatste normale brutojaarloon

Het totaal van je wettelijk pensioen (geschat) én alle opgebouwde en toekomstige pensioenrechten mag dus niet hoger zijn dan 80% van je brutojaarloon.

Stap 3 – Trek af wat je al hebt opgebouwd

Bij de berekening van je resterende pensioenruimte houdt men rekening met:

de huidige waarde van je IPT of groepsverzekering,

het kapitaal van je VAPZ,

het forfaitair geraamde wettelijke pensioen,

en de resterende loopbaanduur tot je pensioenleeftijd.

💡 Hoe ouder je bent of hoe groter je opgebouwde reserves, hoe kleiner de ruimte om nog nieuwe premies te storten.

Voorbeeld van berekening

Profiel:

Bedrijfsleider, 52 jaar

Brutojaarloon (incl. VAA): €60.000

Wettelijk pensioen (geschat): €22.000/jaar

Bestaande IPT-reserve: €180.000

Nog 13 jaar te werken tot 65 jaar

Stap 1. Maximaal toegelaten pensioen op 65 jaar

→ 80% × €60.000 = €48.000/jaar

Stap 2. Toegelaten aanvullend pensioen

→ €48.000 – €22.000 = €26.000/jaar

Stap 3. Omrekenen naar kapitaal (fiscale rentevoet 4,75%)

→ €26.000 × 13,86 = €360.360 maximale reserve

Stap 4. Vergelijk met bestaande reserves

→ Huidige reserve €180.000

→ Nog ruimte voor bijkomende stortingen: €180.360

Factoren die de berekening beïnvloeden

Factor | Invloed op 80%-regel |

|---|---|

Brutojaarloon | Hogere lonen creëren meer ruimte |

Leeftijd | Jongere bedrijfsleiders kunnen meer opbouwen |

Bestaande reserves | Hoe hoger, hoe minder ruimte |

Pensioenleeftijd | Langer werken vergroot de marge |

Fiscale rentevoet (4,75%) | Wordt gebruikt voor omrekening naar kapitaal |

Wettelijk pensioen | Wordt forfaitair geraamd en vermindert de ruimte |

Voordelen van alle aard (VAA) | Verhogen de referentiebezoldiging als ze maandelijks zijn |

Welke producten vallen onder de 80%-regel?

Product | Onderworpen aan 80%-regel? |

|---|---|

IPT (Individuele Pensioentoezegging) | ✅ Ja |

Groepsverzekering | ✅ Ja |

VAPZ (Vrij Aanvullend Pensioen Zelfstandigen) | ✅ Ja, forfaitair |

POZ (Pensioenovereenkomst voor Zelfstandigen) | ❌ Nee |

Pensioensparen of langetermijnsparen | ❌ Nee |

💡 De 80%-regel geldt dus enkel voor pensioenopbouw die via je vennootschap loopt.

Wat als je de 80%-grens overschrijdt?

Wanneer de fiscus vaststelt dat je totale pensioenopbouw de 80%-grens overschrijdt:

wordt het deel boven de grens niet aftrekbaar als beroepskost;

kunnen boetes of interesten volgen bij herhaalde overtreding;

en riskeer je dat de volledige premie wordt verworpen als beroepskost.

Een beperkte afwijking is zelden problematisch als die in latere jaren wordt gecompenseerd,

maar structurele overschrijdingen kunnen leiden tot fiscale correcties.

Hoe blijf je binnen de 80%-regel?

Laat jaarlijks een simulatie uitvoeren.

Verzekeraars of FinCoach berekenen je actuele pensioenruimte.Controleer je loonbeleid.

Een te laag loon beperkt de pensioenruimte; soms is een kleine loonsverhoging fiscaal interessanter.Tel al je pensioenplannen samen.

IPT, groepsverzekering en VAPZ worden allemaal meegeteld.Gebruik correcte parameters.

Wettelijk pensioen en rentevoet volgen vaste fiscale tabellen.Stort gespreid.

Grote stortingen vlak voor pensioen leiden vaak tot overschrijdingen.

Veelgemaakte fouten

Fout | Gevolg |

|---|---|

Loon te laag ingesteld | Beperkte pensioenruimte |

VAA niet meegerekend | Foutieve berekening |

Enkel huidige IPT meegerekend | Kans op overschrijding |

Wettelijk pensioen genegeerd | Overschrijding 80%-grens |

Eénmalige backservice te hoog | Deel niet aftrekbaar |

Samenvatting

Element | Uitleg |

|---|---|

Doel | Beperkt totaal pensioen tot 80% van laatste loon |

Toepassing | Alle vennootschapsgebonden pensioenplannen |

Belangrijkste variabelen | Loon (incl. VAA), leeftijd, reserves, rentevoet |

Fiscaal gevolg | Enkel binnen grens aftrekbaar |

Controle | Jaarlijks via verzekeraar of FinCoach |

Conclusie

De 80%-regel is de hoeksteen van fiscaal toegelaten pensioenopbouw in een vennootschap.

Wie ze correct toepast, haalt het maximum uit zijn IPT zonder fiscale risico’s.

Bij FinCoach berekenen we jaarlijks jouw beschikbare 80%-ruimte, rekening houdend met je loon, voordelen van alle aard, opgebouwde reserves en pensioenleeftijd.

Zo blijf je binnen de wettelijke grenzen én bouw je fiscaal efficiënt vermogen op voor later.